審査に通りやすい消費者金融は?申し込みの条件や通過のコツ・落ちる理由も徹底解説

クレカの支払いや旅行などちょっとしたお金が必要なとき、消費者金融は便利ですよね。しかし、審査が長引いたり、通らなかったら意味がありません。

まず、審査が甘い・通りやすい消費者金融はありません。しかし、大手が公表している審査通過率を基に、おすすめランキングを紹介しているので、ぜひ参考にしてください。

またこの記事では、消費者金融の審査項目や申し込み時に気を付けるべきポイントなど詳しく解説しています。

- 消費者金融の審査項目は?

- 審査通過率の高い消費者金融ランキングTOP3!

- 消費者金融の審査に落ちるのは基準を満たしていないから

- 消費者金融の審査時に気をつけたい7つのこと

- 中小消費者金融は大手より審査に通りやすいのか

- 大手の次におすすめな中小消費者金融3選

- 消費者金融の審査に関するQ&A

- 消費者金融の審査は甘くないが受かるのは難しくない!

消費者金融の審査項目は?

消費者金融でお金を借りる際は必ず審査を受けなくてはいけません。 下記は消費者金融の審査項目です。

- 年収

- 信用情報

- 勤務状況

- 他社借り入れ状況

上記審査項目に加え、それぞれの審査基準も一緒に確認していきましょう。

➀年収

消費者金融の審査には個人の年収が大きく関わってきます。審査合格・不合格に関わるだけでなく、どれだけの金額借りられるかも年収で変わってきます。

審査基準に関してはどの消費者金融にも明記はされていませんが、最低でも200万円はほしいと言われています。

ただ、審査は申込者の状況に合わせて柔軟に対応されるので、大学生で申し込んだ場合は103万円以下で審査に通ることもあるでしょう。

②信用情報

信用情報は消費者金融の審査項目のなかでもかなり大事な項目です。信用情報にはこれまで借り入れしたカードローンの返済状況や、クレジットカードの返済状況が記載されています。

これまでに遅延があったり何か月も2,3日遅れで返済していたりすると記録され、審査の際に不利になってしまいます。

信用情報はまっさら(延滞ゼロ)のほうがもちろんいいですが、数回数日遅れがあったからといって審査に落ちることはありません。

③勤務状況

消費者金融の審査には申し込み書の勤務状況も大きく関係します。年収だけでなく、どの企業に属しているのか、きちんと在籍しており勤務状況は良好かなども審査対象です。

消費者金融の審査の最後には在籍確認があり勤務先に電話されるので、嘘の内容を書いてしまうと審査に落ちてしまいます。

企業勤務先の大きさで審査が不合格になることはありませんが、なるべく同じ会社で何年も働き続けているのが望ましいです。

④他社借り入れ状況

信用情報とも似ていますが、他社借り入れ状況も審査項目の1つです。他社借り入れが多ければ多いほど、審査には受かりづらくなります。

また総量規制といって、総借入額は年収の3分の1以下でないといけないという法律もあります。今回の借り入れ希望額の割合も、審査基準に含まれるでしょう。

ただそれらを総合して審査するので、他社借り入れがあるからといって落ちるわけではありません。

\即日融資を詳しく知りたい人はこちら/

審査通過率の高い消費者金融ランキングTOP3!

借り入れを考えるすべての方が望む「審査の甘い消費者金融」というのはありません。

審査を甘くすれば貸した側が自分の首を締めることになり、倒産のリスクすらあります。また貸金業法にも、きちんと審査をするようにと明記されています。

ただ消費者金融ごとに少しずつ審査基準が違い、その違いが審査が甘いとして誤認されているのです。

今回は審査通過率だけを基準にランキングを作成しました。審査通過率とは、消費者金融に100人申し込み、何人受かったかを表す割合のことです。

審査の甘さを示したものではありませんが、審査基準がより多くの人に当てはまるかどうかは判断できます。今日からは審査の甘い消費者金融を探すのではなく、審査通過率の高い消費者金融を選びましょう。

1位|プロミス「43.8%」

審査通過率が大手消費者金融のなかで最も高いのがプロミスです。審査が不安な人にはとくにおすすめのカードローンといえます。

プロミスは最短20分で融資をおろすことができ、 融資スピードが早いのも魅力的です。また何よりも魅力的なのが最大金利が17.8%と、大手消費者金融のなかで最も低いことです。

たった0.2%しか変わりませんが、借りる金額や返す期間が大きく長くなるほど影響してくるのが金利。借りる金額が30万円より大きくなりそうなら、アコムよりもプロミスがおすすめです。

\お申し込みはこちら/

2位|アコム

アコムの審査通過率は以下の通りとなっており、大手消費者金融のなかで2番目に通過率が良いです。大手な消費者金融なので、お金を借りる際も安心して借りられるのではないでしょうか。

アコムのメリットは審査通過率だけではありません。楽天銀行や三菱UFJ銀行などアコムが指定する銀行口座を持っていれば、最短1分で振り込み融資が可能です。

また自動契約機(むじんくん)を使えばカードの郵送がなし。スマホアプリを利用すればカード自体も必要なく、セブン銀行ATMで出金できるなど、メリットはたくさんあります。

\お申し込みはこちら/

3位|アイフル「38.4%」

今回紹介している中では3位になってしまいましたが、それでも他の消費者金融よりは高い審査通過率を誇るのがアイフルです。

アイフルは大手消費者金融のなかで唯一、電話確認しなくても在籍を確認できる仕組みを構築しています。そのため職場に電話をかけてほしくない人はアイフル一択でしょう。

アイフルは「おまとめMAX」や「借り換えMAX」など、通常の金融商品以外にも充実しているので、多重債務をしてしまっている人にもおすすめです。

\お申し込みはこちら/

消費者金融の審査に落ちるのは基準を満たしていないから

消費者金融の審査には当然落ちる人と受かる人がいますが、その違いは審査基準を満たせているかどうかです。

具体的にどういった問題があれば審査に落ちてしまうのか、見てみましょう。

-

定職に就いていない・転職が多い

-

借金の滞納がある

-

総量規制以上借りようとしている

➀定職に就いていない・転職が多い

転職が多ければ多いほど、審査には落ちやすくなってしまいます。

転職が多い分、一定の職に就くことができず、収入も安定しないと診断されるからです。

消費者金融の審査では、何よりきちんと返済能力があるかが審査されます。いくら給料が高くても1か月しか働いていない会社より、手取りが少なく10年働いている会社の方が審査に受かりやすいです。

もし転職する予定があるなら、先に消費者金融の審査だけ終わらせてしまったほうが賢いでしょう。

➁借金の滞納がある

信用情報を確認した時に既に借金の滞納がある場合はほぼ審査に受からないでしょう。

現在既に借金を滞納している場合、 ここで貸し出した場合自分の所も変態されると判断されるからです。

もし今払えていない消費者金融借り入れ先があるなら先に返済し、問題をなくしてから審査しましょう。

③総量規制以上借りようとしている

シンプルに総量規制以上の金額を借りようとしている場合も審査に落ちてしまいます。

総量規制とは年収の3分の1以上お金は借りられないという法律で、 すでにある借り入れと今借りようとしている金額の合計で判断されます。

審査をおこなう前に今どれだけお金を借りているかを事前に確認しておきましょう。

消費者金融の審査時に気をつけたい7つのこと

▼消費者金融の審査には気をつけておきたいポイントがあります。

- 消費者金融の審査に必要な書類

- 50万円以上借入なら収入証明書が必要

- 電話じゃなくても在籍確認は必ず行われる

- 審査完了時間は消費者金融によって違う

- 消費者金融ごとに審査方法が違う場合もある

- 主婦や学生でも審査に通るが収入は必要

- 属性情報や信用情報、生活情報に傷がないか確認する

少し多いですが、上記7つについてここで確認しておきましょう。

➀消費者金融の審査に必要な書類

消費者金融には審査をおこなうときに本人確認を行わなくてはならず、書類が必要になります。

- 運転免許証

- 保険証

- パスポート(2020年2月4日以前のもの)

- マイナンバーカード

- 住民基本台帳カード

- 国民年金手帳

- 住民票の写し

消費者金融ごとに必要となる書類は少しずつ違うかもしれませんが、申し込み時に教えてくれるので、確認しましょう。

②50万円以上借入なら収入証明書が必要

もし借り入れ額が50万円以上になるなら、収入証明書が必要になります。他にも以下のケースに収入証明書の提出を求められることがあります。

- 他社借入と合わせて総額が100万円を超える場合

- 審査の過程で提出が必要と判断された場合

収入証明書に使える書類は以下にまとめておきます。

▼収入証明書類一覧

- 源泉徴収票

- 住民税決定通知書

- 給与明細書

- 確定申告書

- 所得証明書

③電話じゃなくても在籍確認は必ず行われる

多くの人が不安に思う在籍確認ですが、消費者金融によっては相談すれば電話確認の代わりに書類確認にしてくれるところもあります。

▼在籍確認に必要な書類は以下です。

- 社員証

- 給与明細書

- 社会保険証

- 雇用契約書

- 源泉徴収票

上記を用意できれば在籍確認の電話はなしにできますが、在籍確認がないわけではありません。そのため退職したあとの書類などを用意しても、必ずバレてしまいます。嘘の内容を書いてしまえば必ず審査に落ちるため、注意しましょう。

\お申し込みはこちら/

④審査完了時間は消費者金融によって違う

消費者金融の審査は最速で15秒程度で終わるところもあります。(レイクALSA)

ただどれも記載されているのは最短時間であり、スムーズに審査が終わらないことも、もちろんあります。そのため営業時間には余裕をもって申し込みましょう。

また注意しなくてはいけないのが申し込み受付時間と、審査回答時間はそれぞれ異なるということ。24時間審査申し込みを受け付けていても、審査回答時間は21時までというのは多いです。

また在籍確認も土日休業の会社ならタイミングを考えなくてはなりません。在籍確認は審査時ではなく融資をおろす直前なので、審査が完了するまでは電話されないのも覚えておきましょう。

\お申し込みはこちら/

\レイクALSAを詳しく知りたい人はこちら/

⑤消費者金融ごとに審査方法が違う場合もある

消費者金融ごとに審査方法が違うことも少なくありません。電話申し込みや自動契約機、スマホアプリなど1人1人のニーズに合わせた方法をとれます。

それぞれ特徴は少しずつ違いますが、大まかな流れは同じです。たとえば「自動契約機ならローンカードの郵送がない」「アプリならカードすらいらない」などの違いです。

詳しくは、自分が申し込もうとしている消費者金融の公式サイトから確認しましょう。

⑥主婦や学生でも審査に通るが収入は必要

消費者金融に申し込もうとしている人のなかには主婦や学生の方もいるでしょう。心配しなくても、主婦や学生でも消費者金融の審査に受かることはできます。

ただ消費者金融の審査項目には「収入」があり、「バイトをしていない・専業主婦」などであれば審査には受かりません。少しでも収入がなければ審査には受からないので、注意してください。

年収をもとに貸付をおこなう「配偶者貸付け」も中にはありますが、審査のために必要な書類も多くハードルが高いのであまりおすすめはできません。

⑦属性情報や信用情報、生活情報に傷がないか確認する

今回紹介した審査通過率が高い消費者金融で申し込んだとしても、必ず受かるわけではありません。属性情報や信用情報、生活情報に傷があると審査に通ることはないからです。

クレジットカードや借金の返済が滞っていれば、信用情報に傷がついてしまいます。申し込むときはCIC(指定信用情報機関)で自分の信用情報を確認しておけば、審査に通るかどうかの参考になるでしょう。

中小消費者金融は大手より審査に通りやすいのか

消費者金融には、大手消費者金融と中小消費者金融があります。アコムなど多くの人が知っている大手以外にも、アローなどあまり聞かない中小でも借り入れは可能です。

中小消費者金融は大手よりも審査に受かりやすいと言われています。理由は大手消費者金融がスコアリングシステムを採用しているのとは違い、中小消費者金融はスタッフが直接確認してるからです。

スコアリングシステムは、自動与信審査システムが全自動で審査をおこなうため早いメリットはありますが、機械的に弾かれるデメリットも。

逆に中小消費者金融は審査に時間がかかる分、スタッフが直接確認してくれるので、人柄などで審査に受かる可能性の高いメリットがあります。

もし大手の審査に落ちてしまったら、中小消費者金融も検討してみましょう。

大手の次におすすめな中小消費者金融3選

もし大手消費者金融に押してしまった場合、次におすすめしたい中小消費者金融は以下です。

上記3社について詳しく見ていきましょう。

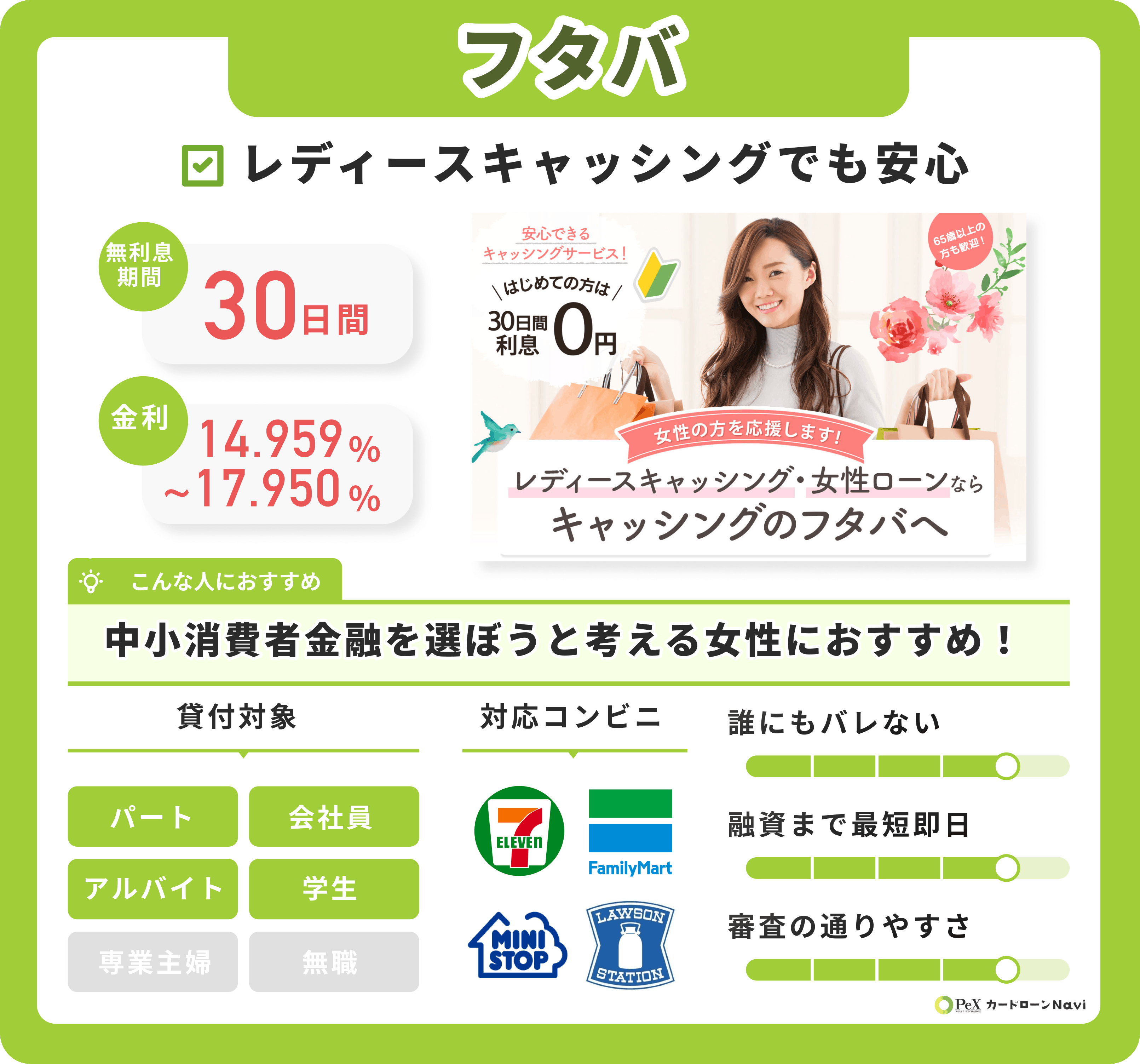

➀フタバ

フタバは実質金利17.95%と大手消費者金融より2%も低く、利息が高くなりづらいのが特徴です。

借り入れ限度額が50万円までしかないデメリットはありますが、あまり大きな金額を必要としていない場合は、金利の面から見てもおすすめの消費者金融です。

ただ返済方法が銀行振込しかないので、毎月忘れずに返済行動をしなくてはいけません。

\お申し込みはこちら/

②フクホー

フクホーは「元金自由返済」か「元利均等返済」の2種類を採用しています。元金自由返済は自由に返済額を決められる方式で、最低2,000円からの返済も可能できます。そのため毎月の返済額を減らしたい人におすすめの消費者金融です。

ちなにみ元利均等返済はアコムなど大手消費者金融と同じ方式。借入限度額も200万円までと使い勝手がいいため、大手に落ちた際の借入先としてもおすすめです。

\お申し込みはこちら/

③アロー

アローはWeb完結申し込みが可能な中小消費者金融です。 中小消費者金融には珍しくスマホアプリから申し込むことが可能で、書類の郵送などもありません。

ただ返済方法が銀行振込だけなのと、学生の申し込みができないのが大きなデメリット。

社会人で郵送を避けたい、アプリで出金したいといった人におすすめの消費者金融です。

\お申し込みはこちら/

消費者金融の審査に関するQ&A

消費者金融を利用したい人が気になる審査に関する質問に答えていきたいと思います。

Q1. 消費者金融で一度でも借りるとやばいって本当?

結論、消費者金融で一度借りたからといって、家まで取り立てが来るなど怖い思いをすることは一切ありません。消費者金融は貸金業法という法律に則って、行政の監視のもと借り入れ者が安心して借りられるよう営業されているため、安全な借り入れ先といえます。

Q2. 消費者金融の審査で見られる信用情報ってなに?

唯一の指定信用情報機関であるCICの公式サイトには、以下のような記載がされています。

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報です。 そして、この信用情報は、クレジット会社が顧客の「信用」を判断するための参考資料として利用されます。 そのため、信用情報には人種や思想、保健医療、犯罪歴などの項目は、一切含まれません。

クレジットカードや住宅・カーローンなどの取引記録が信用情報に記載され、返済の遅延なども残ります。

消費者金融の審査の際には、必ず信用情報がチェックされ、過去の返済記録や複数のカードローンに申し込んでいないかなどを見られ、多重申し込みなどは審査に落ちる原因になるためやめましょう。

消費者金融の審査は甘くないが受かるのは難しくない!

審査の甘い消費者金融はありません。ただ審査通過率といって、100人申し込んで何人受かったかの割合は、各消費者金融が公式でデータを出しています。

そういったデータをもとに、なるべく多くの人に当てはまる審査基準を設けている消費者金融を選べば審査も難しくないでしょう。

もし大手消費者金融の審査に落ちてしまったら、大手に比べて受かりやすい、審査中小消費者金融も検討してみるといいでしょう。

\お申し込みはこちら/

川崎 翔太のコメント

貸金業規正法は、2006年12月に抜本改正され、2010年6月に完全施行されました。大きな変更点は、過剰な貸し付けとそれに伴う取り立ての禁止、上限金利の引き下げ、行政による監督の強化などが挙げられます。年収の3分の1までしか貸し付けができない総量規制の導入や、上限金利が借入額に応じて決定され、最高でも20%までに抑えなければならないという法律が施行されました。