クレジットカード最強ランキング(2025年)おすすめの14枚を徹底比較

クレジットカードって種類が多すぎて、どれを選べばいいか迷いますよね。

そんなあなたのために、クレジットカードアドバイザーの資格を持つ編集長が「本当におすすめできる最強クレジットカード」を厳選!

年会費や特典を比較し、ランキング形式でわかりやすくご紹介します。

2枚持ちや複数持ちを考えている方にもきっと役立つ情報が見つかりますよ。

- 2025年最強のクレジットカードTOP3!専門家が本気でおすすめ

- 【比較評価】編集部おすすめのクレジットカード14選!

- 【初心者必見】クレジットカード選びで大切な8つのポイント

- 初心者、必見!クレジットカードを作る時の3つの注意点

- 自分に合ったクレジットカードを選ぼう

この記事の監修者

2025年最強のクレジットカードTOP3!専門家が本気でおすすめ

2025年現在、国内では1,000種類を超えるクレジットカードが発行されています。

そして、それぞれのカードにおいて還元率や特典が異なっているんです。

そのため、「結局、どのクレジットカードが一番お得なの?」と迷う方も多いはず。

クレジットカードアドバイザー®︎の資格を持つ編集長の清水が、忖度無しで本当におすすめできるクレジットカードのベスト3を紹介します。

\ 2025年のベストカードはこれだ!/

-

JCB CARD W

39歳以下の全ての男女におすすめ -

リクルートカード

還元率を重視する人におすすめ -

楽天カード

楽天○○ユーザーにおすすめ

第1位:圧倒的信頼のJCB CARD W

国内利用なら圧倒的信頼のJCBカード

2025年、最もおすすめできるカードはJCB CARD Wです。

年会費は永年無料・基本還元率は1%。

クレジットカード還元率の平均は0.5%程度といわれている中、1%はかなり高水準です!

さらに、セブンイレブンやAmazonなどの対象店舗で使うと最大10%までアップします。

タッチ決済が搭載されているのも嬉しいポイント。

サインや暗証番号の入力なしでサッと支払うことが可能になっています。

レジでスマートにお会計ができるのはクレジットカードの醍醐味ですね。

初めてのクレジットカードを探しているカード初心者や学生には、最適な1枚です。

女性向けの「JCB CARD W plus L」も!

女性向けのシリーズ「JCB CARD W plus L」は、3種類のデザインから選択可能。

従来の可愛らしいピンクに加えて、シンプルな白、蜷川実花さん監修の華やかなフラワーデザインも追加されました。

基本スペックは通常の「JCB CARD W」と同じで、さらに女性向けの特典が追加します。

例えば@cosmeなどの協賛企業が実施する優待や割引特典を利用できるなど。

キレイをサポートしてくれるサービスばかりですよ!

国内での利用が主なら、国内の対応店舗数が最も多いJCBカードが最適。街のお店やネットショッピングで広く利用できるので便利です。

逆にJCBは海外でのシェア率がイマイチなので、旅行にはVisaやMaster card発行のカードを持っていきましょう。

\「JCB CARD W plus L」についてはこちらをチェック/

JCB CARD W plus L 公式サイト

JCB CARD Wをおすすめできる人

使いやすく欠点のないクレジットカードを探している方は、JCB CARD Wを選べば間違いなし!

以下の公式サイトから詳しく見てみてくださいね。

第2位:高還元率!リクルートカード

日常生活でお得を感じられるカード

おすすめカードの第2位はリクルートカード。

年会費は永年無料で、基本還元率は1.2%と無料クレジットカード界では最高水準です。

さらに、リクルートグループ「じゃらんnet」等の特約店では、最大11.2%にアップしますよ!

貯まったポイントの使い道は、他カードと比べると少なめです。

しかし、「じゃらん」「ホットペッパービューティー」やローソンで使えるPontaポイントに移行可能なので、使い道に困ることはありません。

豪華な特典に換えるより、日常生活で恩恵を受けたいという方におすすめです。

私の密かな推しポイントは、還元額が「月の合計利用金額×1.2%」で計算されること。多くのクレジットカードは「200円の利用で1pt」という数え方なので端数が切り捨てられてしまいますが、合計金額から計算されるリクルートカードなら、無駄なくキッチリもらえます。

リクルートカードをおすすめできる人

リクルートカードは、ズボラさんこそ使うべきカード。

「還元率の計算や貯まったポイントの使い道を検討するのが面倒」という方におすすめです!

どこでも1.2%と高還元率で、レストランや美容室で気軽にポイントを使うことができますよ。

第3位:迷ったらコレ!楽天カード

楽天経済圏で使えばどんどん還元率UP!

おすすめカード第3位は、永年無料で基本還元率1.0%の楽天カード。

カードを発行する「楽天カード株式会社」は、2020年に累計会員数2,100万人を突破!

そんな「楽天カード株式会社」が発行するカードの中でも、最もベーシックなクレジットカードです。

楽天市場や楽天ブックスなどの「楽天〇〇」を利用すればするほど還元率アップ!

最大で14.0%まで大幅に還元率を上げることができますよ。

さらに国内45万店舗以上で利用できる電子マネー「楽天Edy」が一体化しています。

そのため、即時決済したいときも楽天カード1枚で済みます。

コンビニの支払いなどで便利ですね!

貯まった楽天ポイントは、楽天市場での買い物はもちろん、クレジットカードの支払いにも充当できます。今月の支払い金額が1万円だった場合、貯まった3000ptを3000円として支払えるので残りの7000円のみ支出となります。カードの支払いや通販の際、現金感覚でポイントを使いたい方におすすめ。

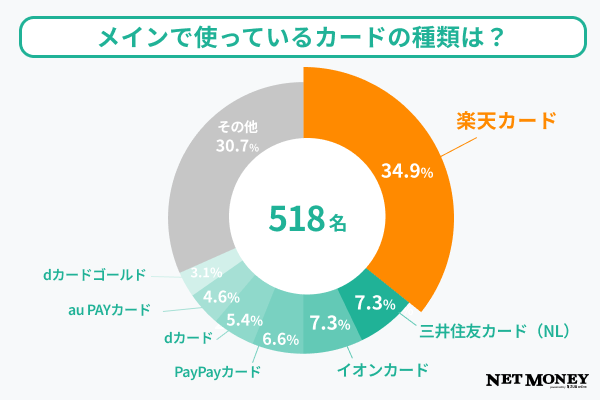

NETMONEYのアンケート結果では所有率・メインカード率1位!

( 引用:NET MONEY編集部 )

アンケートの結果、クレジットカードを複数枚所有している人の中でも、メインで使っているカードとして楽天カードが最多となりました。

年会費無料でポイント還元率が高く、日常使いしやすい点が人気の理由です。

1枚しか持っていない人でも、2枚持ちなど複数枚持ちの人でも、楽天カードをメインに選んでいるという人が多いようです。

楽天カードをおすすめできる人

学生やパートから社会人まで、老若男女問わずおすすめできる楽天カード。

還元率がどんどん上がる仕組みが整っているので、持っていて損はありません!

【比較評価】編集部おすすめのクレジットカード14選!

ここからは、編集部おすすめのクレジットカードをご紹介していきます!

カード紹介の前に、「たくさんクレジットカードがありすぎて、どのカードが自分に合っているかわからない!」と困っていませんか?

そんな方は、ぜひ10秒で自分に適したカードが分かるクレジットカード診断をやってみてくださいね。

自分にぴったりのカードがどれか分かりましたか?ぜひ参考にしてみてくださいね!

それでは本題のカード紹介に参ります。

クレカ+編集部が自信を持っておすすめするカードは以下の14枚です。

これらのカードの特徴やメリット、デメリットを比較評価しました。

クレジットカード診断の結果と合せて、自分に最適のカードを探してみてくださいね!

1 三井住友カード(NL)

カード番号が廃止された安全なクレジットカード

三井住友カード(NL)は、カード番号が印字されていない最新型のクレジットカードです。

利用明細やカード情報はすべて専用のアプリで確認可能。

利用金額や請求金額をいつでもスマホでチェックできるので、計画的に利用できます。

カード本体に情報が記載されていないため、紛失・盗難時に不正利用の被害に遭うリスクが最小限に!

対象のコンビニ・飲食店でスマホのタッチ決済をするとポイント最大7%還元※になるのも魅力的ですね。

大手銀行が直々に発行しているカードなので、ステータスが高く、どこで出しても恥ずかしくありません。1枚目のメインカードに最適です。スマホ利用になれた若い方はかなり使いやすいはずです!

メインカード率2位

( 引用:NET MONEY編集部 )

アンケート結果では、メインで使うカードとして三井住友カード(NL)が2位にランクイン。

安心感のある大手ブランドで、使えるシーンも幅広く、ポイント還元やキャンペーンも充実しています。

普段使いからビジネスシーンまで、バランスよく使いたい方におすすめです!

三井住友カード(NL)をおすすめできる人

- 安全性の高いクレジットカードがいい

- セブン-イレブン・ローソンとマクドナルドなどの対象のコンビニ・飲食店を利用する

- 使い過ぎや不正利用を防止したい

- 24時間、最短10秒で即時発行がしたい

※即時発行ができない場合があります。

-

【キャンペーン内容】

新規入会&条件達成で最大25,600円相当プレゼント【新規キャンペーン内訳】

①新規入会&スマホのタッチ決済1回で5,000円分のVポイントPayギフトプレゼント

②ご入会月+1ヵ月後末までを対象期間として、スマホのタッチ決済のご利用金額を集計し、20%を乗じた分のVポイントPayギフト(最大4,000円分)をプレゼント

③SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

※①は4/30まで、②は3/1まで

※特典は1,000円単位となり、100円単位は切り捨てとなります。詳細は三井住友カードのHPをご確認ください。

※本キャンペーンはスマホのタッチ決済のみ対象となります。【キャンペーン期間】

〇2026年1月7日~2026年3月1日

2 JCB CARD W

バランス◎若者・学生・初心者向けカード

JCB CARD Wは年会費が永年無料、基本還元率1%。

その上、安全安心のセキュリティも付き、バランスがとっても良い若者向けカードです。

基本還元率が高い上に、Amazonやスターバックスといった優待店で利用するとポイント最大11倍になります。

セキュリティ面では、24時間365日体制で不審な利用がないかチェック!

インターネットショッピング利用時には、本人認証サービスがありま。

また、万が一不正利用されても直近2ヶ月分の損害額を補償してくれますよ。

クレジットカード初心学生学生でも、安心して持つことができるカードですね。

JCB CARD Wは1枚目のクレジットカードを探している若者に特におすすめのカード。JCBは国内シェア率No.1なので、国内ほとんどのお店で使えますよ。39歳までに作ったら、その後も年会費無料で使えるのも嬉しいポイントです。

JCB CARD Wをおすすめできる人

JCB CARD Wは、初めてクレジットカードを作る方におすすめな若者向けカードです。

年会費が永年無料でポイント還元率も高く、セキュリティも万全!

とってもバランスの良いカードと言えるでしょう。

JCB CARD Wを検討している女性は「JCB CARD W plus L」をチェック

JCB CARD Wを検討している女性には、「JCB CARD W plus L」がおすすめ!

年会費・申し込み対象・還元率はJCB CARD Wと同様です。

それに加えて、女性のための特典が多いのが特徴になっています。

ネイルやコスメの企業と提携しているので、女性にとって嬉しい特典が豊富に揃っています!

興味がある方はぜひJCB CARD W plus Lを検討してみてください。

\「JCB CARD W」「JCB CARD W plus L」の違いをチェック/

3【安全性重視】三井住友カード

メガバング発行!信頼度抜群のカード

三井住友カードの強みは、歴史と実績のあるメガバンクが発行する「銀行クレジットカード」であること。

銀行カードは審査がやや厳しい傾向にあります。

その反面、信頼性・安全性に優れており、社会的評価が高いのが魅力ですね。

特に、セキリュティ面は非常に安心して持つことができます。

利用状況をリアルタイムで通知する「ご利用通知サービス」や、当月の合計利用金額が指定した金額を超えると通知が来る「使い過ぎ防止サービス」などの独自機能が充実。

クレジットカードの利用が不安な方や、高齢の方にもおすすめです。

利用通知サービスにより、万が一不正利用の被害に遭った時もリアルタイムで気付けます。紛失・盗難受付デスクは年中無休で24時間対応しているので、すぐにカードの利用を停止可能。しかも、60日以内なら損害額は三井住友銀行が補償してくれるんです。安心ですね!

三井住友カードをおすすめできる人

三井住友カードは、信頼性・安全性が高い銀行カード。

どこに出しても恥ずかしくないカードが欲しい方、安全性を重要視している方におすすめです。

4 リクルートカード

基本還元率がクレカ界TOP!

リクルートカードの基本還元率は1.2%。

これは、年会費無料で作れるカードの中で最高水準を誇ります。

どこのお店で使っても1.2%と高還元なのは嬉しいポイントですね。

さらに、優待店で利用すると最大4.2%還元されます。

優待店には、じゃらんやホットペッパービューティーがありますよ。

貯まったポイントは、Pontaポイントやdポイントに交換することができます。

ポイントの使い道に困ることはありませんね!

リクルートカードは、基本還元率の高さで群を抜いているカードです。幅広いお店を利用している人におすすめ。

貯まったリクルートポイントは、1ポイント1円として使えます。現金感覚でポイントを使えるのは嬉しいですよね。

リクルートカードをおすすめできる人

リクルートカードは、カードをお店ごとに使い分けるのが面倒なズボラさんに特におすすめ。

どこのお店でも1.2%と高還元率なカードなので、これ1枚あれば安心です!

5【マイルが貯まる】JALカード

JALマイルが直接貯まるカード!

JALカードは、ポイントの代わりに航空券に交換できる「JALマイル」が直接貯まります。

「JALマイル」は、通常200円の利用につき1マイル。

ですが、有料の「ショッピングマイル・プログラム」に加入するとマイルの付与率が2倍になります!

とってもお得なので、加入することをおすすめします。

入会後初の搭乗時、翌年以降は毎年最初の搭乗時にボーナスとして1,000マイルをゲット。

フライトでもらえるマイルも毎回+10%加算されていきます。

そのため、出張や旅行で頻繁に飛行機を利用する方ほど恩恵を受けることができますよ。

ショッピングマイル・プログラムの加入には年間3,300円かかりますが、マイラーなら加入すべき。特に初年度は年会費無料なので、浮いたお金で加入し、マイルの貯まりやすさを体感して欲しいです!

JALカードをおすすめできる人

日常のお買い物でJALマイルを貯められるJALカード。

コツコツとマイルを貯めたい方におすすめです。

貯めたマイルは航空券などに交換できます。

6 楽天カード

ポイントがザクザク貯まる!

楽天カードは、基本還元率が1.0%と高いです。

その上、ポイントがどんどん貯まる独自のプログラム(SPU:スーパーポイントアッププログラム)が用意されています。

楽天市場や楽天トラベルといった楽天経済圏で利用すると最大ポイント15倍に!

ザクザクとポイントが貯まっていきますよ。

さらに、年会費は永年無料とコスパ抜群。

使える場面も多く、初めてクレジットカードを持つ人におすすめです。

楽天カードはとにかくポイントを貯めたい方におすすめ。楽天サービスを使えば使うほどポイント還元率がUP。楽天ブックスや楽天トラベルなど日常で使う様々なサービスが楽天経済圏には揃っています。楽天サービス×楽天カードで普段の生活からどんどんポイントを貯めるのがおすすめです。

楽天カードをおすすめできる人

楽天カードを楽天経済圏を使用すると最大ポイント15倍に。

楽天市場など何かしら楽天のサービスを使っている方はポイントがザクザク貯まるので特におすすめです。

7【イオン利用者】イオンカードセレクト

イオン利用者は持つべきカード

イオンカードセレクトは、クレジットカード・キャッシュカード・電子マネーと3つの機能が1枚になった便利なカード。

さらに、年会費永年無料なのも嬉しいですね。

イオングループのお店をたまにでも利用するなら、作らない理由はありません。

基本還元率は0.5%ですが、イオングループで利用するといつでも2倍(1.0%)に。

電子マネー「WAON」のオートチャージ時にもポイントを貰うことができます。

そのため、WAONで支払えばポイントが二重でゲットできますよ。

20日・30日は「お客様感謝デー」で、クレジットカードを使うと買い物代金5%OFFです。

イオン以外の店舗では特に特典やサービスが無く、基本還元率が0.5%と特別高い訳でもないので、イオンカードセレクトで全部支払うのは微妙です。あくまでサブカードとして持つのがおすすめ。

所有率2位、メインカード率3位と安定の人気カード

( 引用:NET MONEY編集部 )

アンケートによると、イオンカードは所有率で2位、メインカードとして使われる割合は3位で、

日常の買い物でポイントが貯まりやすく、特にイオン系列の店舗でお得に使えるため人気です。

年会費無料で使いやすく、節約志向の方や主婦層を中心に支持されています!

イオンカードセレクトをおすすめできる人

イオンで利用するとポイントupする仕組みが複数あります。

イオンユーザーは外せない一枚です。

8【U25は無料】セゾンブルー・アメリカン・エキスプレス・カード

U25なら年会費無料!

セゾンブルー・アメリカン・エキスプレス・カードは25歳以下なら年会費無料で持つことができます。

また、26歳以降も3,300円とアメックスブランドにしては破格の安さ。

セゾンブルーカードで貯まるポイントは、業界で唯一の「永久不滅ポイント」です。

そのため、有効期限を気にする必要もありません!

空港から自宅への手荷物無料宅配サービスや、最高2,000万円の海外・国内旅行保険が付帯していることから、海外旅行のお供にも最適な1枚です。

ちなみに海外で利用すると、基本還元率が2倍の1.0%にアップしますよ。

ただしアメックスは、VisaやJCBなどの国際ブランドと比べると国内での対応店舗数が少ないという欠点もあります。VisaやJCBのメインカードを既に持っていて、旅行やステータス面により強いサブカードを探している方におすすめです。

セゾンブルーカードをおすすめできる人

セゾンブルー・アメリカン・エキスプレスカードは、25歳以下だと年会費無料で持つことができるカード。

アメックスならではの旅行関連の特典も充実しています。

そのため、海外旅行や留学予定がある方におすすめです。

9【高還元率】dカード

dポイントがざくざく貯まるカード!

dカードは「docomoユーザーしか持てないの?」と思われがち。

ですが、他の会社のスマホを使っている方でも発行することができますよ。

還元率は1%と平均以上!

スタバやマツモトキヨシなどの「dカード特約店」での利用で還元率3%にアップします。

日常利用でお得に使えるクレジットカードと言えますね。

ポイントはドコモ光やスマホの利用料金にあてられることができます。

さらに、Amazonやメルカリなどでも利用可能。

また、docomoユーザーなら、ポイントを使ってスマホのデータ量を追加することもできますよ。

電子マネー「iD」とクレジットカードの機能が一体化しているのも便利な点です。

スマホを紛失・破損したとき、最大1万円まで保障してくれる「dカードケータイ補償」が付帯しているのも、ドコモ発行のdカードならでは。ちなみにdカードGOLDの場合は、上限金額が10万円に!ほぼ全額補償されるのは凄いですね。

dカードをおすすめできる人

dカードは、永年無料で高還元率なカードが欲しい方におすすめ。

ドコモユーザーの方はもちろん、ドコモユーザーでない方でも基本還元率1%、特約店で3%と高還元なので持っていて損はありません。

10【デザイン重視】セゾンパール・アメリカン・エキスプレス・カード

デザイン性抜群!永久不滅ポイントが貯まる

誰もが憧れるアメックスのクレジットカードを年会費無料で持てると人気の「セゾンパール・アメックス・カード」。

パール色の券面にアメックスの象徴「センチュリオン(百人隊長)」が描かれています。

上品なデザインは社会的地位を感じさせますね。

基本還元率が0.5%と並程度であるというデメリットもあります。

しかし、ポイントは永久不滅なので管理は不要。

普段、うっかりポイントカードなどの有効期限を切らしてしまいがちな方でも、無駄にならずに済みますね。

ちなみに、海外の加盟店で利用すると還元率は1.0%になりますよ。

セゾンカードは、パート・アルバイト・年金受給者でも、18歳以上で電話連絡対応なら誰でも申し込めると公式回答されています。勤務年数や収入に自信のない方にもおすすめです。

セゾンパールカードをおすすめできる人

誰もが憧れるアメックスを無料で持てるのがセゾンパール・アメリカン・エキスプレスカード。

洗練されたデザインも特徴の一枚です。

ステータス性の高さとデザイン性を重視する方におすすめです。

11【女性にもおすすめ】エポスカード

若者や女性におすすめのカード

最近リニューアルし、スタイリッシュで高級感のある券面になったエポスカード。

18~30代の若者や女性が会員構成の中心になっています。

ポイントアップサイト「たまるマーケット」を経由すればポイントが2倍~最大30倍に大幅アップするのも嬉しいポイントです。

エポスカードは年会費が永年無料なので、誰でも気軽に持つことができますよ。

ただし、基本還元率が0.5%とあまり高くはありません。

お得さを重視する方は他のカードがおすすめです。

「たまるマーケット」というポイントサイトを経由してエポスカードで買い物をすると、ポイントが2~30倍に大幅アップ!Amazonや楽天、アップルストアなど大手ショッピングモールが多数加盟しており、使い勝手も良好です。

エポスカードをおすすめできる人

スタイリッシュなデザインから女性や若者に人気なカードです。

ポイントアップサイト経由で最大ポイント30倍!

ネットショッピングの利用頻度が多い方におすすめですよ。

12【ステータス重視】アメリカン・エキスプレス®・グリーン・カード

一流の社会人の象徴!空港ラウンジも利用可

国際ブランドアメックスは、ステータスカードの象徴。

そんなアメックスが直接発行する「プロパーカード」の一種なので、持っているだけで社会的信用を得られます。

周囲から一目置かれること間違いなしです!

月会費1,100円 (税込)と高額。

ですが、空港ラウンジを無料で利用できたり、旅行中のサポートデスクの対応が非常に良かったりと、ワンランク上の待遇を受けることができますよ。

国内外の旅行で事故や病気に見舞われたときも安心!

利用にかかわらずカードを持っているだけで保険が下りるのも嬉しい点ですね。

アメックスカードは、ずばり高収入の方・海外に頻繁に行く方にこそ価値があります。「背伸びをして発行してみたけど、使いこなせなかった…」という声も多いので、自分の生活で本当に恩恵を受けられるかが検討のポイントです。

アメックスカードをおすすめできる人

月会費1,100円 (税込)と高い分、ステータスの高さと豪華な特典はピカイチです。

また、アメックスならではの旅行関連のサービスも充実。

特典を重視したい方、旅行や出張が多い方におすすめです。

13 アメリカン・エキスプレス®・ゴールド・プリファード・カード

ステータス・特典◎なカード

アメリカン・エキスプレス®・ゴールド・プリファード・カードは言わずと知れたステータスカードです。

年会費が高い反面、カードの社会的評価はピカイチ。

どこで出しても恥ずかしくないカードです。

カードの特典が豪華なのも嬉しい点ですね。

空港ラウンジや手荷物無料宅配サービスといった旅行サービスが充実しています。

また、国内外1,200ヶ所以上(2025年5月12日時点)の空港ラウンジを利用できる「プライオリティ・パス・メンバーシップ」(約10,890円/年)に年会費無料で登録できますよ。

とにかく豪華なサービスを受けたい方はアメックスゴールド一択。旅行関連サービスのほかにも、高級レストランのコース料理が1名分無料になるサービスも。「贅沢な暮らし」に憧れている方はぜひ。

アメリカン・エキスプレス・ゴールド・カードがおすすめな人

アメリカン・エキスプレス®・ゴールド・プリファード・カードは年会費が高い分、ステータス性や社会的評価は抜群です。

旅行や食事に関する豪華な特典サービスも豊富。

ワンランク上の豪華な暮らしを体験してみたい方におすすめです。

14【マイラー向け】ソラチカカード

現在、申し込みを停止しています

PASMOとANAクレジットが一体化!

ソラチカカード(ANA To Me CARD PASMO JCB)は、交通系電子マネーPASMOとANAクレジットカードが一体化したカード。

クレジットカード機能の利用でJCBのポイント、東京メトロの乗車でメトロポイント、ANA航空のフライト等でANAマイルと3種類のポイントが貯まります。

JCBポイント・メトロポイントは、ANAマイルに移行可能。

ANAマイルをガンガン貯めて旅行したい方に圧倒的におすすめです。

普段のショッピングや通勤・通学、飛行機など、あらゆる場面でマイルが貯まりますよ。

ソラチカカードに付帯するオートチャージ機能も好評。改札を止めてしまうことがないので便利ですし、チャージ時・支払い時のダブルでポイントがもらえるのでお得ですね!

ソラチカカードをおすすめできる人

ANAマイルを貯めてどんどん航空券に交換できるので、旅行好きの方にとにかくおすすめです。

お得に旅行を楽しむことができますよ!

現在、申し込みを停止しています

【初心者必見】クレジットカード選びで大切な8つのポイント

ここまで14枚のクレジットカードを紹介してきました。

どのカードも魅力的で、どれを作るか決めかねている方もいるでしょう。

そんな方のために、クレカアドバイザー®️の清水がクレジットカードの選び方を伝授します!

クレジットカード選びの参考にしてみてくださいね。

絶対に後悔しないカードの選び方を詳しく伝授します。今からお伝えする9つのポイントさえ抑えていれば、あなたにぴったりの素敵なカードに出会えること間違いなしです!

①まずはゴールを具体的に想像すべし

クレジットカードの醍醐味は、貯めたポイントを使って恩恵を受けること。

ポイントの使い道を決めてから、逆算してクレジットカードを選ぶのが正解です。

「旅行券が欲しい」「あのバッグをポイントで手に入れたい」「直接キャッシュバックされたい」「持っているだけで一目置かれたい」など、

クレジットカードを持つことで達成したいゴールを具体的に想像してみてくださいね。

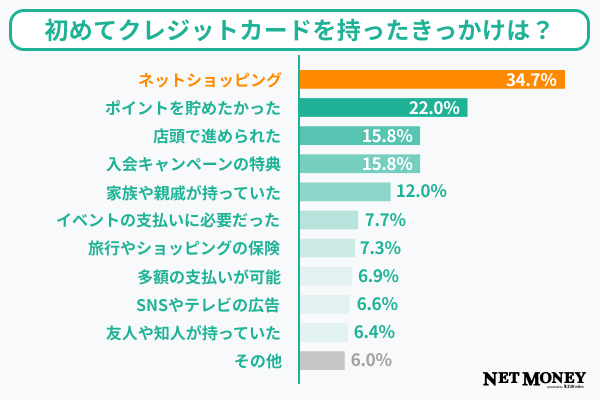

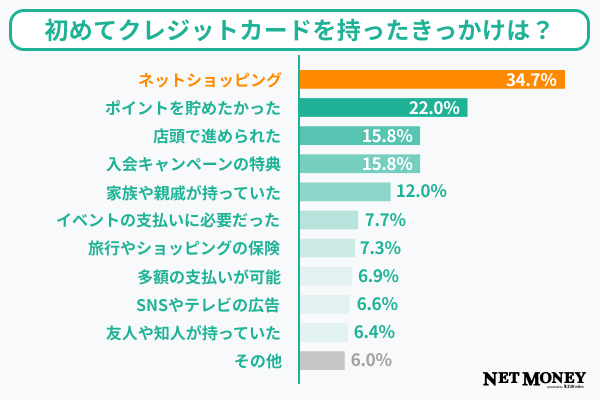

( 引用:NET MONEY編集部 )

実際に、アンケートでもクレジットカードを作ったきっかけは「ポイントを貯めたかった」という意見も多く、

ポイントは重要なクレジットカード選びの要素の1つです。

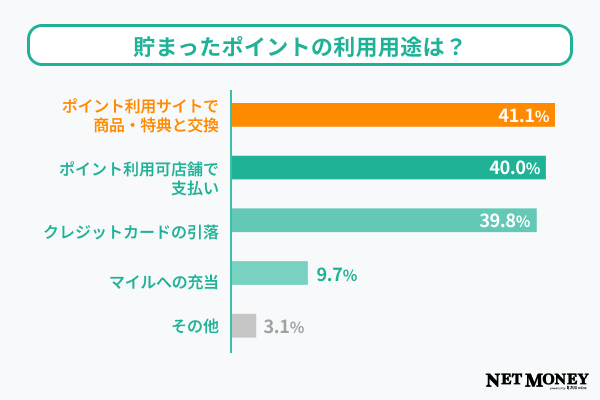

( 引用:NET MONEY編集部 )

ちなみに、貯まったポイントの使い道で最も多いのは、ポイント利用サイトでの商品や特典との交換でした。

ギフト券や家電、日用品など、好きな商品に交換できる手軽さが人気の理由です。

無駄なくポイントを活用したい人にはぴったりの方法ですね!

カードによって力を入れているポイントは様々。自分が何を重視しているのかハッキリとさせておくとカードを選びやすいですよ。

②初めてなら年会費無料のカード

クレジットカードには、年会費が永年無料のものと有料のものがあります。

年代問わず、初めて持つなら年会費無料のカードがおすすめです。

クレジットカードは、メインのカードをサブのカードを合せて2~3枚の複数持ちが普通。

まずはメインのカードとして1枚、無料のカードを使ってみましょう。

その上で「もっと還元率を上げたい」「旅行付帯保険が充実してほしい」と希望が出てきたら、無料カードの欠点を補うクレジットカードを追加で申し込むと失敗しませんよ。

( 引用:NET MONEY編集部 )

実際のアンケート結果でも、クレジットカードを選ぶ理由として「年会費無料」が最も多いことが分かっています。

コストを気にせず使えるのが人気の秘訣です!

「年会費無料のカードってスペック大丈夫?」って思うかもしれませんが、今や年会費無料で高スペックなのは当たり前。年会費無料でも高還元率や保険が充実したカードはありますよ。

③高還元を狙うなら1.0%以上はマスト

クレジットカードの平均還元率は0.5%です。

しかし、近年のキャッシュレス化によってカード会社間の競争率も激化!

現在は還元率の高いカードが多数発行されています。

高還元率を狙うのであれば0.5%で満足してはいけません。

今や、還元率1.0%はマストです!

せっかくクレジットカードを作るならお得にポイントを貯めたいですよね。還元率1.0%以上で年会費無料のカードが狙い目です。

④特定店舗の利用で還元率UP

多くのクレジットカードは、対象の特約店で還元率がUPします。

だからといって「私はこのカードを持っているから、還元率を上げるためにあのお店を使わなきゃ…」と制限されるのは息苦しいですよね。

あなたが日常的に買い物をする店が特約店になっているカードを選ぶのが正解。

スーパーやカフェ、ネットショッピングなど、よく利用する店を思い出してみましょう。

( 引用:NET MONEY編集部 )

クレジットカード選びでは、還元率の高さも重視されています。

特定の店舗やオンラインショップで使うと効率よくポイントが貯まるため、普段の買い物がお得になります。

メインカードやサブカードを、よく利用するお店に合わせて選ぶ人が増えています。

賢くカードを使ってポイントを最大化しましょう!

よく行くお店が複数ある人は、お店ごとでカードを使い分けるのも◎反対によく行くお店がない人は、基本還元率が高いカードを選ぶと良いですよ。

⑤国内利用ならJCB、海外利用ならVisaやMastercardも視野に

カード右下の「Visa」や「JCB」は国際ブランドといい、どこで使えるかを示しています。

つまり、対象の国際ブランドでの決済を取り扱っている店でしか、クレジットカードを利用できないのです。

「JCB」は国内シェア率ナンバーワン!

国内で使うならJCBを選べば間違いありません。

しかし、海外ではJCB非対応の店もあります。

世界の市場占有率が断トツで高いのは「Visa」と「Master card」です。

海外旅行には「Visa」か「Master card」のどちらかを持っていきましょう。

2枚目のクレジットカードを作る方は、1枚目の国際ブランドと違うブランドを選ぶと良いでしょう。使えるお店やカードの特典の幅が広がります。

⑥旅行損害保険は金額・条件を確認

多くのクレジットカードには「旅行損害保険」が付帯しています。

旅行中、怪我や病気で治療費が必要になったり、事故に巻き込まれて損害賠償を迫られたりしたとき、クレジットカード会社から一定額の保険が下りるのです。

クレジットカードごとに上限金額や保険適用の条件が異なります。

旅行や出張が多い方は、自分のカードの金額と条件を必ず確認しておきましょう。

上限金額は一般カードなら1,000万円、ゴールドカードなら1億円が目安ですよ。

旅行損害保険を確認するときは「条件」の確認も必須。カードをもっているだけで自動的に補償してくれる「自動付帯」と旅行代金をカードで支払うことで補償してくれる「利用付帯」の2種類あります。

⑦電子マネーと組み合わせてもっとお得に

PayPayやLINE Pay、iDなどの「電子マネー」をクレジットカードに紐づけると、還元率が上がってお得にポイントを貯められる場合があります。

普通に使えば還元率1.0%のクレジットカードでも、カードと紐づけた電子マネーで支払うだけで還元率3.0%以上になることも。

相性の良い電子マネーはないか、各カードの公式サイトからチェックしてみてくださいね。

電子マネーとクレジットカードを組み合わせて使えたらあなたもクレカ上級者。クレジットカードに電子マネーを紐づけることで、チャージ分のポイント還元+購入代金分のポイント還元というポイントの「二重取り」が可能になります。

⑧入会キャンペーンも見逃さないで!

クレジットカードを申し込む時期によっては、カード会社が独自の入会キャンペーンを行っていることがあります。

数百~数千ものポイントやマイル、Amazonギフト券などを貰うことができるチャンス!

カードを申し込む前にぜひチェックしましょう。

( 引用:NET MONEY編集部 )

クレジットカードを作ったきっかけとして「入会キャンペーンの特典」が理由になっている方も多いです。

ポイントやキャッシュバック、ギフト券など、魅力的な特典があると申し込むハードルも下がりますよね。

お得な入会キャンペーンをうまく活用して、賢くカードを選びましょう!

ポイントの入会キャンペーンは要チェック!キャンペーンによっては、「web入会限定」など条件が設けられている場合があるので、合わせて確認してみてくださいね。

初心者、必見!クレジットカードを作る時の3つの注意点

最後に、クレジットカードを作る際の注意点を3つ解説します。

①一度に複数のカードに申し込まない

カードの申し込み歴情報は、全てのカード会社間で共有されています。

あれもこれもと闇雲に申し込むと、審査に落ちる可能性が高くなってしまいます。

理由は、「この人はよほどお金に困っているのか?」「今カードを発行すると、返済を踏み倒されるかもしれない」とカード会社から警戒されてしまうから。

カードの申し込み情報は約6ヶ月間残るといわれています。

一度に申し込むカードは2枚程度に抑えておきましょう。

それ以上は申し込み歴情報が消えるまで待つのが得策ですよ。

一度に3枚以上カードを申し込むと審査に通りにくくなってしまいます。複数枚欲しいときは、6ヶ月以上間を空けてから申し込むようにしましょう。

②不正利用を防ぐ工夫を

初めてクレジットカードを作るとき、詐欺によるカードの不正利用を心配する方も多いはずです。

多くのカード会社では、不正利用の被害に遭った際に補償が下ります。

しかし、本人以外の家族が利用していたり、暗証番号が車のナンバーや生年月日だったりすると、損害補償を受けられないことも。

補償をあてにせず、不正利用は未然に防止しましょう。

-

利用明細をまめに確認する

-

カードの情報は絶対に教えない

-

信頼性の低い通販サイトで利用しない

-

暗証番号は半年に1回変更する

-

紛失や盗難に気付いたら即連絡

以上を心がけ、不正利用を防ぎましょう。

カードによっては、不正利用を365日体制でチェックするシステムがあったり、カード番号が書いていないナンバーレスのデザインのものもあったりします。安全性を重視したい方におすすめです。

③リボ払いは利用しない

リボ払いとはリボルビング払いの略。

毎月一定の支払い額を、金利とともに返済する方法のことを言います。

リボ払いでは、どれだけ高額な買い物をしても月々の返済金額は一定になります。

そのため、「毎月1万円なら余裕!」と気軽に利用してしまう人も。

しかし、金利が15%と非常に高いため、簡単にリボ払い地獄に陥ってしまう危険があります。

「返済しても全然減らない!」「金利を払うばかりで元金が減ってない!」となった結果、自己破産を強いられる人が後を絶ちません。

リボ払いには手を出さないでおきましょう。

クレカ初心者は特に注意が必要なリボ払い。カードによっては、初期設定がリボ払いになっていることもあるので、支払い設定がリボ払いになっていないか必ず確認するようにしましょう。

自分に合ったクレジットカードを選ぼう

クレジットカードアドバイザーがおすすめする2025年の最強クレジットカードは以下の3枚。

JCB CARD Wは、クレジットカード初心者や学生にもおすすめの最強カードでしたね。

国内利用がメインの方であれば、持っていて間違いありません!

リクルートカードは、年会費無料・基本還元率1.2%のお得なカードでした。

貯めたポイントを日常使いしたい方にとっては最強のカードと言えるでしょう。

楽天カードは、楽天経済圏での買い物をする機会が多い人には外せないカード。

貯まったポイントはカードの支払いや楽天市場での通販の際、現金感覚で使用できます。

このように、カードによって様々な特徴がありましたね。

さらに、今回の記事ではカード選びのコツとカードを作る際の注意点についてもご紹介してきました。

お得なカードを選ぼうとすると、ついつい還元率の高さに注目しがち。

しかし、貯めたポイントをどのように使いたいか、自分がポイントを貯めやすいのはどのカードかを考えることも重要でした。

せっかく作るクレジットカードです。

自分に最も合ったカードを探して、キャッシュレスライフを始めてみてくださいね!

プロがおすすめのクレジットカードを紹介する専門メディア「クレジットカード+」の編集部です。

1枚目はもちろん、2枚目や3枚目以降にもおすすめできる、「最強のカード」を選びました!