【2025年版】カードローンおすすめ21選|融資時間・審査通過率・金利を徹底比較

「はじめてのカードローンって何がおすすめなの?」カードローンの申し込みや返済に不安を抱えている人必見!

この記事では、即日融資・審査通過率・金利の3点に注目して、21個のカードローンを徹底比較しました。

結論からいうとプロミスであれば、Web申し込みで最短3分の融資!プロミスは初回利用者にかぎり、30日間無利息で利用が可能です。無利息期間では金利なしで借り入れができます。

この記事の結論

- 【闇金とは違う!】カードローンは安全なサービスなのでおすすめ

- 即日で借入可能|おすすめの消費者金融カードローン7選

- 審査通過率が高め|おすすめの消費者金融カードローン5選

- 銀行ならではの金利で借入可能|おすすめの銀行カードローン7選

- カードローンを選ぶポイント3つ

- 【WEB申込なら簡単】カードローンの申込の流れ

- スマホ提携ローン3選|カードローンに抵抗がある人向け

- カードローンの審査に通る条件3つ

- カードローンに借入する際の注意点3つ

- カードローンですぐにお金が借りたい時は消費者金融がおすすめ

- カードローンおすすめに関するよくある質問

※上記3つの観点からおすすめのカードローンを厳選しました。

【闇金とは違う!】カードローンは安全なサービスなのでおすすめ

「カードローンを利用したい」と考えている人の中には、カードローンと闇金の区別が付いておらず、カードローンに対して偏見がある方もいるかもしれません。

結論から言うと、カードローンは賃金業法という法律を守っている安全なサービスです。

本記事で紹介しているカードローンは、国から正式に認められており安全なサービスを提供しているので安心してご覧ください!

消費者金融と銀行カードローンの違い

消費者金融カードローンの大きな特徴は、即日融資に対応している点です。金利は少々高いものの、無利息期間を活用すれば返済額を抑えられます。

一方で銀行カードローンは、上限金利が低め設定されているのが特徴です。

融資まで多少時間がかかるというデメリットはありますが、銀行が運営していることから安心感や信頼性は大きいですね。

即日で借入可能|おすすめの消費者金融カードローン7選

ここからは、即日融資が可能なおすすめの消費者金融カードローンを7つ紹介します。

どのカードローンにも独自のおすすめポイントがあるので、自分の目的に合ったカードローンを探してみましょう。

|

名前 |

|

|||||

|

審査時間 |

最短3分

|

最短15分 |

最短18分 |

最短25分 |

4.8%~18.0% |

4.8%~18.0% |

|

融資時間 |

最短3分

|

最短15分 |

最短18分 |

最短25分 |

最短即日 |

最短即日 |

|

貸付利率

|

4.5%~17.8% |

3.0%~18.0% |

3.0% ~ 18.0% |

4.5% ~ 18.0% |

30日間 |

最短45分 |

|

無利息期間 |

30日間無利息

|

なし |

初回契約日の翌日から30日間 |

初回契約翌日でご契約額

|

20歳以上 |

なし |

|

ご利用限度額 |

1~500万円 |

1万円〜800万円 |

1万円〜800万円 |

1万円〜500万円 |

○ 学生 |

200万円 |

|

WEB完結 |

◎ |

◎ |

◎ |

◎ |

○ 主婦 |

不要 |

プロミス|業界トップのスピードで融資可能

プロミスのメリットは、最短3分で融資が受けられる点です。

業界トップのスピードなので、すぐにお金が欲しい人はプロミスを利用しましょう。

また、審査通過率が42.3%(2023年4月時点)と業界No.1なのも大きな魅力。

審査が不安な人にもおすすめですよ。

さらに、プロミスは大手消費者金融の中では最も上限金利が低く17.8%に設定されています。

サービスも豊富にあり、女性専用のカードローンを用意しているなど幅広い顧客のニーズに応えているのがプロミスの特徴です。

プロミス 公式サイト

プロミスはこんな人におすすめ

- 低金利なカードローンをお探しの方

- 充実したサービスを利用したい方

- 女性用のカードローンをお求めの方

上記に当てはまる方は是非プロミスを利用しましょう!プロミスはサービスが豊富で、女性専用のカードローンも用意されています。

プロミス 公式サイト

アイフル|原則電話確認不要

アイフルの融資スピードは最短18分※と業界トップクラス。

原則電話確認を実施しないため周囲の人に借入がバレないのも大きな魅力です。

お申込み時間や審査状況によりご希望にそえない場合があります。

スピード、周囲への配慮が優れているためどのカードローンを利用するか迷っている方はアイフルを利用しましょう。

アイフル 公式サイト

アイフルはこんな人におすすめ

- 最も早く借入を完了させたい方

- 家族・職場に借入がバレたくない方

- どのカードローンを利用するか悩んでいる方

上記に当てはまる方は是非アイフルを選んでみて下さい!カードローンを借りた経験がなく、悩んでいる方にもおすすめです。

アイフル 公式サイト

お申込み時間や審査状況によりご希望にそえない場合があります。

SMBCモビット|融資スピードが最短審査後3分

SMBCモビットはWeb完結申込をした方限定で、勤務先への電話連絡を行わないというサービスを展開しています。

融資スピードが最短審査後3分※と非常にスピーディーなのも大きな魅力の1つです。

「周囲にバレるのが嫌...」という方は是非SMBCモビットを利用しましょう。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

SMBCモビットはこんな人におすすめ

- 周囲に借入がバレたくない方

- 早く手元にお金が欲しい方

- Vポイントを利用している方

上記に当てはまる方は是非SMBCモビットを利用しましょう!また、Vポイントサービスを利用すると返済の度にポイントがたまり、貯まったポイントは返済にあてられます。

SMBCモビット 詳細はこちら!

レイク|無利息期間最大365日

レイクは業界最長である最大365日間の無利息期間が付いているサービス。

審査時間が最短15秒と、借入までのスピードにも定評のあるカードローンです。

「利息を抑えたいけど、即日融資のカードローンを利用したい...」という方は必見ですよ!

レイク公式サイト

レイクはこんな人におすすめ

- 無利息期間を最大限活用したい方

- 利息をなるべく抑えたい方

- 審査をすぐに終わらせたい方

上記に当てはまる方はレイクを利用しましょう!中でも、金利を払いたくない、なるべく抑えたいという方はレイクの無利息期間を利用するとお得に返済できますよ。

レイク公式サイト

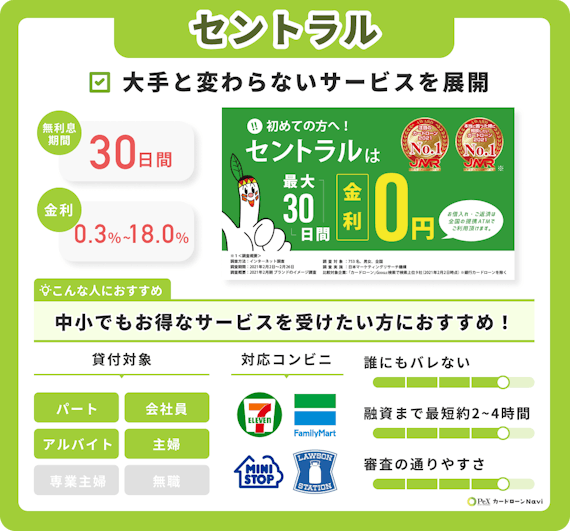

セントラル|大手に引けを取らない無利息期間

セントラルは、中小消費者金融であるものの、大手消費者金融と変わらない無利息期間や、金利を提供しているカードローン。

さらに、平日の14時までに申込を完了させれば、即日融資が可能になります。

セントラル 公式サイト

セントラルはこんな人におすすめ

- 大手と変わらないサービスを受けたい方

- 大手消費者金融に審査落ちしてしまった方

- 即日融資を受けたい方

上記に当てはまる方はセントラルを利用しましょう!大手消費者金融に落ちてしまっても、セントラルに通れば大手と変わらない金利や無利息期間のサービスを受けられますよ。

セントラル 公式サイト

アロー|審査最短45分

アローは審査を最短45分で完了させられるため、中小消費者金融の中でもトップクラスのスピーディーさが魅力のカードローン。

アプリで申込をすると自宅に郵送物が届かないので、家族にバレずに借入することができます。

アロー 公式サイト

アローはこんな人におすすめ

- 家族に借入がバレたくない方

- 審査を素早く終わらせたい方

アローは中小消費者金融の中でも、審査時間が早く、最短で即日融資ができるのが特徴のカードローン。大手の審査に通る自信がない方は是非アローを利用して素早く借入をしましょう。

アロー 公式サイト

Fマネーカード |初回30日間利息0円

Fマネーカードは、申し込みから借入までWEB完結し最短即日借入可能なカードローンです。

初回30日間は利息が0円なので、初めてでも安心して利用可能。

学生や子育て世帯は金利が優遇されるという他社にはない特徴があります。

ネットやATMから24時間借入可能なため、急にお金が必要になったときも安心ですよ。

Fマネーはこんな人におすすめ

• 学生や子育て世帯の方

• WEBで申し込みを完結させたい方

上記に当てはまる方は是非Fマネーを利用しましょう!Fマネーは最短即日借入可能、カードレスも選べます。

審査通過率が高め|おすすめの消費者金融カードローン5選

ここからは、審査通過率が高いと評判のカードローンを紹介します。

|

名前 |

|

||||

|

審査時間 |

最短3分

|

最短18分 |

- |

最短30分 |

17.9507%~19.9436% |

|

融資時間 |

最短3分

|

最短18分 |

最短即日 |

最短即日 |

最短3~5時間 |

|

貸付利率

|

4.5%~17.8% |

3.0% ~ 18.0% |

15.0%~20.0% |

7.0~18.0% |

なし |

|

無利息期間 |

30日間無利息

|

初回契約日の翌日から30日間 |

なし |

最大30日間 |

20歳以上79歳以下 |

|

ご利用限度額 |

1~500万円 |

1万円〜800万円 |

1万円〜50万円 |

1万円〜300万円 |

○ 学生 |

|

WEB完結 |

◎ |

◎ |

◎ |

◎ |

○ 主婦 |

プロミス

プロミスは審査通過率が42.3%(2023年4月時点)と業界No.1。

審査が不安な人におすすめのカードローンです。

また、新規契約で最大30日間の無利息期間があるため、短期間の借り入れなら返済額を抑えられます。

次の給料日までお金が足りないという人はプロミスを利用しましょう。

プロミス 公式サイト

プロミスはこんな人におすすめ

- 低金利なカードローンをお探しの方

- 充実したサービスを利用したい方

- 女性用のカードローンをお求めの方

上記に当てはまる方は是非プロミスを利用しましょう!プロミスはサービスが豊富で、女性専用のカードローンも用意されています。

プロミス 公式サイト

アコム

※2023 年 3 月期(2022 年 4 月~ 2023 年 3 月)における消費者向無担保貸付 / 消費者金融業態において(当社調べ)

アコムは大手消費者金融の中でもトップレベルの審査通過率を誇るカードローン。

審査通過率は平均しても40%超え※なので、審査が不安な方にぴったりです。

さらに、大手なだけあって初回利用の方に無利息期間やWEB完結などサービスが充実している点も大きな魅力ですよ。

アコム 公式サイト

※2023 年 3 月期(2022 年 4 月~ 2023 年 3 月)における消費者向無担保貸付 / 消費者金融業態において(当社調べ)

アコムはこんな人におすすめ

- 大手消費者金融の審査に通過したい方

- 楽天銀行の口座を所持している方

- 審査に不安を感じている方

上記の内容が当てはまる方は是非アコムを選びましょう。アコムは審査通過率が業界トップの40%越え※なので、審査が不安な方でも安心して受けられますよ。

アコム 公式サイト

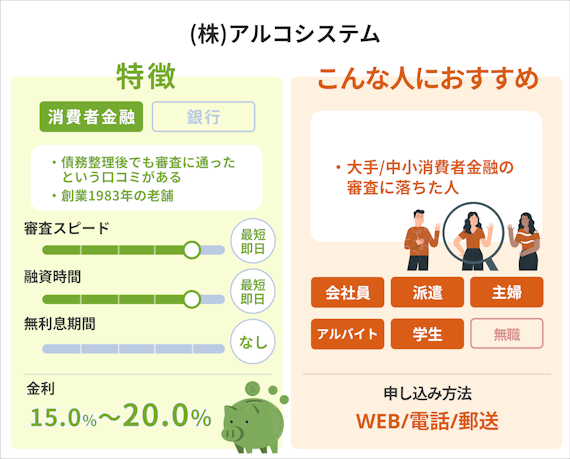

アルコシステム|債務整理後でも借入できる可能性あり

アルコシステムは債務整理後でも審査に通ったと言う口コミがあるため、審査が比較的緩めなカードローンです。

しかしその分金利は高いのがネックですが、最短即日融資が可能な点を考慮すると借りない手はありませんね。

アルコシステム 公式サイト

アルコシステムはこんな人におすすめ

- 債務整理後の方

- 審査落ちが不安な方

アルコシステム 公式サイト

AZ|柔軟な対応が期待できる

AZは金利が7.0%~18.0%で審査時間最短30分、即日融資が可能。

サービスは大手にも引けを取らないカードローンと言えるでしょう。

また、他社の審査に落ちた方でも通ったと言う例があるため、審査時に柔軟な対応をしてくれる可能性があります。

AZ 公式サイト

AZはこんな人におすすめ

- 他社で審査落ちをした方

- 比較的審査が緩いカードローンに申し込みたい方

AZ 公式サイト

エイワ|ブラックでも借入できる可能性あり

エイワは、例えブラックであったとしても返済能力次第では借入できる可能性があるカードローン。

対面審査を行なっているため、WEB上の信用情報などのデータだけでなく、人間性なども考慮した上で審査を行なってくれるメリットがあります。

エイワ 公式サイト

エイワはこんな人におすすめ

- ブラックだが返済能力がある方

- 対面でしっかり審査されたい方

エイワ 公式サイト

銀行ならではの金利で借入可能|おすすめの銀行カードローン7選

ここからは、即日融資でなくても銀行ならではの金利で借入したいという方におすすめな銀行カードローンを7つ紹介します。

金利面だけでなく、その他のサービスやどんな人におすすめかも解説しているので、是非最後までご覧下さい。

※三井住友カード カードローンは信販・クレジット系のカードローンです。

※三井住友カード カードローンは信販・クレジット系のカードローンです。

※■カードローンau限定割 誰でもコース:1.38%~17.4%■カードローンau限定割 借り換えコース:0.98%~12.5%

みずほ銀行カードローン|メガバンク最低の上限金利

みずほ銀行カードローンは上限金利が14.0%と低く設定されているカードローン。

メガバンクが提供しているカードローンの中でも最も金利が低いのが魅力です。

また、みずほの住宅ローンを利用していれば年に0.5%も金利が引き下がりますよ。

みずほ銀行カードローン 公式サイト

みずほ銀行カードローンはこんな人におすすめ

- みずほの住宅ローンを利用している方

- 大手の銀行で借入したい方

みずほの住宅ローンを利用している方には、金利を0.5%も下げてくれるサービスがあるので、住宅ローンを利用している方は必見です。

みずほ銀行カードローン 公式サイト

三井住友カード カードローン|最短5分で審査完了※

※最短5分の会員番号発行は、新規契約時点でのご利用枠は50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00~19:30

三井住友カードカードローンは最短5分で発行可能なので緊急でお金が欲しい方にも対応できるカードローン。

また、24時間いつでも申込可能な点や、返済実績に応じて金利が最大1.2%も引き下がる点も大きな魅力です。

※最短5分の会員番号発行は、新規契約時点でのご利用枠は50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00~19:30

三井住友カードカードローンはこんな人におすすめ

- 金利を抑えたいと考えている方

- できるだけ早めに借入を済ませたい方

三井住友カード カードローンは全国の銀行・コンビニのATMで利用可能であり、また原則24時間申込・振込が可能なため非常に使いやすいカードローンです。

三井住友カード カードローン 公式

三菱UFJ銀行バンクイック |最少返済額が1,000円から

三菱UFJ銀行バンクイックは最少返済額が月1,000円からと、はじめて借入した方でも安心して利用可能。

また、メガバンクのひとつの三菱UFJ銀行が運営しているため信頼できるローンを選びたい方にもおすすめです。

バンクイック 公式サイト

三菱UFJ銀行バンクイックはこんな人におすすめ

- なるべく金利を抑えたい方

- 返済日を忘れないようにしたい方

バンクイックは返済サポートも充実しており、返済期日前にメールで返済忘れがないか連絡してくれます。

バンクイック 公式サイト

auじぶん銀行カードローン(じぶんローン)|ATM手数料が無料

auじぶん銀行カードローン(じぶんローン)はATMが完全無料で使えるため、長期返済をしたい人向けのカードローン。

返済もコツコツとできるので安心です。

安定継続した収入のある方なら誰でも融資してもらえる可能性があります。

自営、パート、アルバイトの方も含まれるので、まずは審査をしてみましょう。

auじぶん銀行カードローン 公式サイト

auじぶん銀行カードローン(じぶんローン)はこんな人におすすめ

- au IDをお持ちの方

- 長期返済を考えている方

- 安定継続した収入のある方(自営、パート、アルバイトを含みます)

銀行カードローンは会社員の方以外なかなか借りられませんが、auじぶん銀行カードローンなら会社員以外の方も安定継続した収入のあれば借入できる可能性があります。

auじぶん銀行カードローン 公式サイト

三井住友銀行カードローン|書類提出・本人確認が全てWEB完結

三井住友銀行カードローンは、必要書類や本人確認書類をWeb上で提出可能。

申込時間を省けることが大きな魅力です。

また、金利が年1.5%~14.5%と低めに設定されているので、銀行カードローンの中でも金利を抑えたい人向けです。

三井住友銀行カードローンはこんな人におすすめ

- 金利を抑えたい方

- Web完結で簡単に申込を済ませたい方

楽天銀行スーパーローン|楽天ヘビーユーザーは審査優遇あり

楽天銀行カードローンは楽天ユーザーに最もおすすめ。

カードローンの審査の際に、楽天会員ランクに応じて審査優遇を受けられます。

特典も充実しており、条件をクリアすればポイントがもらえるキャンペーンなども定期開催しています。

楽天銀行スーパーローン 公式サイト

楽天銀行スーパーローンはこんな人におすすめ

- 楽天を普段利用している方

- 低金利で借入をしたい方

楽天銀行カードローンは、特典や審査優遇だけでなく、金利の低さも大きなメリット。上限金利14.5%と大手銀行にも負けない利息の低さを誇っています。

楽天銀行スーパーローン 公式サイト

PayPay銀行カードローン|銀行系で唯一無利息期間付き

PayPay銀行カードローンは銀行系カードローンで唯一無利息期間付き。

その分他の銀行カードローンに比べると金利は上がるものの、借入限度額が1,000万円と高く設定されているので、高額な借入を考えている人におすすめです。

PayPay銀行カードローン 公式サイト

PayPay銀行カードローンはこんな人におすすめ

- 無利息期間を活用したい方

- できるだけ多くの額を借入したい方

PayPay銀行カードローンは、下限金利が1.59%とものすごく低く設定されているため、高額な借入に向いていますね。

PayPay銀行カードローン 公式サイト

カードローンを選ぶポイント3つ

カードローンを選ぶうえで、重視すべき3つのポイントを解説していきます。

どのポイントを最も重視するかでおすすめのカードローンが大きく変わってくるのでしっかり自分の目的に合った要素を選びましょう。

①即日融資が受けられる

申し込みからお金が借りられるまで1日で済むのが、カードローンのメリットです。

ただし、すべてのカードローンが即日融資可能なわけではありません。

すぐにお金が欲しいなら、最短3分で借り入れできる消費者金融カードローンを利用しましょう。

編集部:横山のコメント

プロミスは業界トップの最短3分※で融資が受けられるため時間を重視する人におすすめです。

※お申込み時間や審査によりご希望に添えない場合がございます。

②審査通過率が高い

カードローンに申し込むうえで、審査に通過できるのか不安に思いますよね。

実は大手の消費者金融は、申し込み者に対する審査通過率を公表しています。

審査に不安がある人は、審査通過率を考慮してカードローンを選びましょう。

大手消費者金融の審査通過率一覧は以下のとおりです。

編集部:横山のコメント

プロミスとSMBCモビットは同じSMBCグループが運営しているため、審査通過率は同じ数字になっています。即日融資可能で審査通過率トップのプロミスは一番おすすめのカードローンです。

③銀行ならではの金利で借り入れできる

好適で返済額を抑えたい人は、銀行カードローンを利用しましょう。

大手消費者金融は最大金利が年18.0%前後であるのに対し、銀行カードローンは年14.0~15.0%と3%以上の差があります。

しかし、銀行カードローンはほとんどが即日融資に対応していないため、すぐにお金が欲しい人は消費者金融を利用しましょう。

編集部:横山のコメント

「とにかく金利を抑えたい方」は低金利で借入できる銀行カードローンをおすすめします。三菱UFJ銀行バンクイックなら金利が年14.6%と安く借りられるうえ、アプリやEメールによる返済サポートも充実していて初めての人にもおすすめです。

【WEB申込なら簡単】カードローンの申込の流れ

①申込方法を選ぶ|WEB申込なら最短5分で完了

まず、審査を受ける前に申込を行います。

一般的なカードローンでは以下の4種類の方法があります。

- WEB・アプリ

- 来店

- 電話

- 郵送

最もおすすめな借入方法はWEB・アプリ。オンラインで簡単に手続きを行える、また24時間365日受付可能なためおすすめです。

WEB完結の場合、郵送物なども送られてこないので、家族にバレない方にもピッタリです。

②契約・審査の手続きを行う

申込が完了すると、次に審査が行われます。申込には、本人確認書類が必要となります。

▼本人確認書類

- 運転免許証(経歴証明書も可)

- パスポート(2020年2月3日以前に申請、発行され、現住所が記載されているもの)

- 健康保険証

- マイナンバーカード(通知カードは不可)

- 在留カード/特別永住者証明書

上記書類に記載されている住所と現住所が異なる場合、現住所が記載されている以下の書類が必要となります。

- 公共料金の領収書

- 住民票の写しまたは住民票の記載事項証明書

- 国税または地方税の領収書、もしくは納税証明書

- 社会保険料の領収書

さらに、希望収入額が50万円を超える場合や19歳以下の年齢の方は収入証明書類の提出が必要になるのでしっかり公式サイトを参照して準備しましょう。

③借入方法を選ぶ

カードローンの借入方法は以下のような方法があります。

- スマホアプリ

- 提携ATM

- カードローン用のATM

- 振込

最もおすすめなのはスマホアプリでの借入。少額の場合は審査なしで簡単に借りられる場合もあります。

カードを発行せずに利用でき、24時間365日好きなタイミングで利用できるのがメリットです。

アイフル 公式サイト

※お申込み時間や審査状況によりご希望にそえない場合があります。

スマホ提携ローン3選|カードローンに抵抗がある人向け

カードローンに抵抗がある方は、普段利用しているアプリから簡単に利用できるスマホアプリ提携ローンがおすすめです。

中には即日融資が可能なローンもあるのでぜひ参考にしてみて下さい!

LINEポケットマネー|LINEで申込から借入まで完結

LINEポケットマネーは申込から借入までLINEアプリで全て完結させられるローン。

毎日LINEアプリを開いている人が多いと思うので、非常に簡単で気軽に利用できますね。

借入したお金はLINEPayでチャージ可能なので、日頃からスマホで決済をしてる方におすすめです。

メルペイスマートマネー|メルペイヘビーユーザーは審査優遇あり

メルペイスマートマネーはメルカリヘビーユーザーにぴったりのローンです。

メルペイスマートマネーはメルカリの利用実績によって審査優遇や、金利などが決まるため、カードローンの審査に通らない人でも借入できる可能性があります。

メルカリの売上金を返済に充てられたり、借入したメルペイを現金として受け取ることもできるので利便性が高いです。

au PAY スマートローンアプリ|au PAYユーザーにおすすめ

au PAY スマートローンは最短即日で融資が完了します。

審査も最短30分とスピード感を持って対応してもらえますよ。

さらに、消費者金融に比べて下限金利が低めに設定されている点や郵送物がない点も大きなメリットです。

現在au PAY カード会員限定で新規申込&借入をすると最大3,000Pontaポイント獲得できるキャンペーン中なので、au PAYユーザーの方は是非申し込んでみましょう。

カードローンの審査に通る条件3つ

ここからはカードローンの審査が通りやすくなる条件を3つ紹介します。

以下の条件を満たしていれば、スムーズに借入ができますよ。

①安定した収入を得ている

安定した収入を得ていれば、カードローンの審査に通る可能性は大きくなります。

理由は、カードローン会社は審査の時に返済能力を確認しているからです。

正社員の方などは月々の収入が安定している一方、自営業やアルバイトの方などで収入が月によって大きな差がある方は収入不安定と見なされてしまいます。

収入が安定していない方は、借入額をなるべく減らすことを心がけましょう。

②他社からの借入がない

他社からの借入があると、「金銭的に余裕がない」「返済能力が低い」とカードローン会社に認識されてしまう可能性があります。

そのため、他社からの借入がある方は返済をきちんと完了させてから新たに借入を行う方が審査に通過する可能性は高いと言えます。

③過去に金融事故を起こしていない

カードローン会社では審査を行う際に、個人の信用情報を確認します。

そこで返済能力があるか調べるため、過去に自己破産や返済滞納などの記録があると審査に不利に働いてしまいます。

そのため、金融事故がある場合、その記録が消えてから申し込むのが審査に通るための近道となるでしょう。

長期延滞などの記録は最長5年、自己破産は最長10年間記録として残ってしまいます。

カードローンに借入する際の注意点3つ

ここからはカードローンを借入する際に気を付けるべきこと3点をお伝えします。

どれも知らないと借入がスムーズに進まない可能性があるので、しっかり確認しましょう。

①申し込む時間によっては即日融資できない

基本的に即日融資が可能な消費者金融ですが、申込時間が遅くなってしまうと即日融資は不可能になってしまいます。

各消費者金融にはその日の申込受付時間があり、この時間を過ぎてしまうと翌日へ審査が持ち越されてしまうのです。

なるべく早い時間帯に申し込むことが大切ですよ。

レイクALSA 公式サイト

②闇雲にいろんなカードローンに申し込まない

闇雲にさまざまなカードローンに申し込んでしまうと、申込履歴が信用情報に残ってしまいます。

信用情報は、カードローン会社が審査をする際に確認されてしまうため、審査が不利に働く可能性があるので注意しましょう。

短期間で複数社のカードローンを申し込んでいると、よほどお金に困っているため返済能力が低いと思われてしまう可能性があります。

③借入額は年収の1/3まで!

消費者金融を運営している会社は貸金業法を守る必要があるため、「利用者の年収の1/3まで」しか貸付をできません。

ただし、銀行カードローンの場合は総量規制は適応されないので、多額の金額を借入したい時は銀行カードローンを利用しましょう。

カードローンですぐにお金が借りたい時は消費者金融がおすすめ

この記事では、おすすめできるカードローンを3種類紹介してきました。

中でも最もおすすめな借入方法は消費者金融です。

即日融資・無利息期間の充実など魅力的なサービスを利用できますよ。

特におすすめなのはプロミス。最短3分での融資が可能です※。

※お申込み時間や審査によりご希望に添えない場合がございます。

カードローンおすすめに関するよくある質問

最後に、カードローンおすすめに関する頻出Q&Aを紹介していきます。

多くの人が抱きがちな質問をリストアップしましたので、ぜひ参考にしてみてくださいね。

カードローンの申し込みで必要なものは?

カードローンの申し込みで必要になるものは、本人確認書類です。

-

運転免許証

-

パスポート

-

個人番号カード(マイナンバーカード)

-

健康保険証

-

在留カード or 特別永住者証明書(外国籍の人)

原則的に顔写真付きの本人確認書類が受け付けられ、顔写真のない健康保険証は公共料金の領収書などの追加書類が求められます。

また、利用限度額50万円以上を希望する人は収入証明書の提出が併せて必要となります。

複数社の申し込みは大丈夫?

2社以上の申し込みはカードローンの審査に落ちる原因にもなるため、できれば避けましょう。

その理由として、カードローンの複数申し込みをすると「相当お金に困っている」と判断されやすく、返済能力がないと思われてしまうからです。

複数社への申し込みは、デメリットしかないためおすすめしません。

カードローンの在籍確認では何を聞かれる?

在籍確認が行われるのは、仮審査の後となります。

本人が本当にその会社で働いているかを確認するだけなので、質問をされることはありません。

不在時の場合でも「ただいま席を外しております」など在籍していることが確認できる言葉が聞けた時点で完了となります。

ちなみに、勤務先として辞めた会社を記載するなど虚偽申告を行った場合、在籍確認時に必ずバレて二度と同じカードローンには申し込めなくなるため注意しましょう。

中には、銀行が運営しているとはいえ、カードローンというサービス自体に抵抗がある方もいると思います。そんな方にはスマホ提携ローンがおすすめ。普段利用しているスマホアプリから手軽にお金を借りられるので安心感がありますね。