「1.5億円のタワマン購入」が夢の夫婦。世帯年収は1200万円だが……共働き夫婦のペアローンにひそむリスク

- マイナビウーマン |

2人の小さなお子さんがいるという共働きのご夫婦。高額なタワマンの購入を希望しているとのことですが、ご夫婦の年収に対して購入が無謀ではないか心配だそうで、FPに相談です。

・1億5,000万円のタワマン購入は無謀?

(画像はイメージです)

30代夫婦、正社員共働きで世帯年収が1,200万円あります。夫は年収700万円、妻である私は年収500万円です。2歳と0歳の子どもがいます。豊洲の1億5,000万円のタワマンをペアローンで購入しようと考えていますが、無謀でしょうか?

ずっとタワマン暮らしが夢だったので、たとえ返済期間が長くなったとしても、どうしても購入したいです。

(Mさん/34歳)

==========

今回のケースですと夫だけの年収で購入を検討するのは難しいと思われますので、配偶者(妻)の年収を合算せざるを得ない状況かと思います。一般的に住宅ローンを検討される際に「配偶者」の収入を合算することについて一定のリスクがあるということはお伝えしなければなりません。

■世帯年収1,200万円の適切な借入額・返済額の基準は?

(画像はイメージです)

はじめに、適切な借入額の基準をもとに検証していきましょう。借入額の基準は一般的には年収の4~7倍、毎年の返済額の基準は手取り年収の約25~30%といわれています。

相談者様の年収(世帯年収1,200万円)で計算した場合の一般的な返済額の基準と、1億5,000万円のタワマン購入のために借り入れた場合の返済額の基準は次の通りです。

●世帯年収1,200万円の一般的な返済額の基準

毎月の返済額:約23万円

●1億5,000万円を借り入れる場合

返済期間35年、変動金利0.7%(5年後1%に上昇と仮定)(頭金・ボーナス払いなし)

毎月の返済額:402,781円

借入額は現在の年収の12.5倍、返済額は手取り年収の約47%となり、一般的な基準と比較すると大きく超過していることがわかります。そして、この返済額にマンションの修繕積立金や管理費用などが重なってきます。

現時点で基準を超過している返済額ですが、今後お子様の私立の小中学校のお受験を検討する場合は、教育費の支出が大きく増加する可能性があり、家計をさらに圧迫してしまいます。

■ペアローンのメリット

また、「ペアローン」で住宅ローン契約することについても十分検討が必要です。住宅ローンは単独債務と連帯債務・連帯保証に分かれます。

今回検討されているペアローンとは、同一物件に対し、ご夫婦または親子等が各自の収入を基準にそれぞれ住宅ローンを申し込む方法です。よって、各々「単独債務」のローンを組むことになります。

それぞれが「単独債務」を組むペアローンにはメリット・デメリットがあります。

●借入可能額が大きくなる

一人では希望の融資額まで到達できなくても、ペアローンを組むことで融資金額を増やすことで、希望の物件を購入できる可能性が高くなります。たとえば、夫だけでは3,000万円までしか借りられなくても、夫が3,000万円、妻が2,000万円を借りることで5,000万円の物件を購入できます。

●夫婦で異なる金利タイプや返済期間を選べる

借入金額だけでなく金利タイプや返済期間、返済方法を申込人それぞれが選べ、働き方・収入の種類に応じたローン設定ができるので、それぞれにあった形での返済が可能です。例えば、夫は変動金利、妻は固定金利など異なる金利タイプを選ぶことで、世帯での金利上昇リスクに備えることができます。

●夫婦で団体信用生命保険に加入できる

申込人それぞれが団体信用生命保険に加入すると、どちらか一方の申込人が死亡または所定の高度障害状態になった場合、該当の申込人の住宅ローン残高が0円になり、万が一の場合の債務負担を軽減できます(夫婦連生団信)。

※金融機関によって取り扱いがない場合もあります。

●申込人それぞれが住宅ローン控除の対象となる

申込人はどちらも住宅ローン控除の対象となり、一人での単独債務や連帯保証と比較して減税効果が大きくなる可能性があります。

■ペアローンのデメリット

(画像はイメージです)

一方で下記のようなデメリットもあります。

●現状の収入を維持できないリスクがある

どちらかの収入が減少したり、退職により無給になった場合でも返済額は変わりません。このリスクは重点的に検討すべきです。

「フルタイムからパートになった」「病気やけがで就業時間が減った」「子の受験のためにどちらかが退職した」といった場合でも同額のローンを払い続ける必要があります。2人で家計を支えることを前提としているため、返済額が大きいと1人の負担が大きくなります。

こうしたリスクを考慮して、夫だけの年収で検討する・もしくは妻の年収が半分になったとしても安定した返済が継続できる目途をつけるといったご家庭も存在します。

●離婚時にはトラブルに発展する可能性がある

(画像はイメージです)

夫婦でペアローンを組んでいる状況で、ローン返済中に離婚に至った場合、ローン残債や物件の所有権に関して話し合う必要が出てきます。なぜならペアローンは単独ローンとは違い、2人が共有名義となり物件の所有権を持つためです。離婚後もペアローンを返済しながら住み続けるのか、もしくは売却するのか、双方の合意のもとで結論を出さなければなりません。

ペアローンを解消する場合、具体的には以下2つの方法が考えられます。

1.物件を売却して住宅ローンを完済する

2.ペアローンを一本化してどちらかが居住を続ける

どちらの方法を選択しても、それぞれリスクを伴います。

■タワマンの夢は諦めるべき?

(画像はイメージです)

ここまで、1億5000万円のタワマンのペアローン購入について、熟考が必要であるということをお伝えしてきました。FPとしては、今いただいている情報だけでは適切なアドバイスができないのですが、収入が増えない・支出も増える可能性がある、という状況であれば厳しいだろうと思います。

ただ、相談者様の「ずっとタワマン暮らしが夢だったので、たとえ返済期間が長くなったとしても、どうしても購入したいです。」という一言が心に残ります。

FPの役割は、相談者が「やりたいこと」をお金の面で実現するための意思決定をサポートすることです。購入するからにはできる限り前向きに意思決定できるような材料をお渡しします。 もちろん、今回のようにマンション購入が家計を圧迫してしまうという事実はお伝えしますが、お金をどのように優先的に使うかは相談者様の価値観によります。

最終的に納得して結論を出すためにも、プロに話を聞いてもらいながら気持ちを整理しつつ、今後の家計の収支を見える化し、検討項目を一つ一つクリアにしていきましょう。

1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

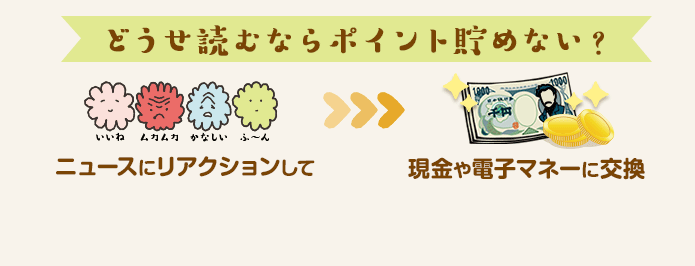

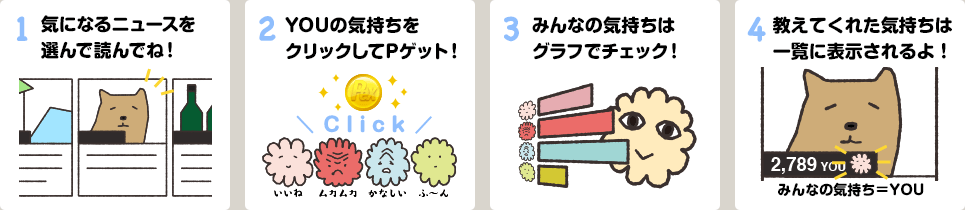

実は損している?

ニュースを読んでポイントが貯まるサービスがあるのを知っていますか?ポイントサイトのECナビでは好きなニュースを読んでポイントを貯めることができるのです。(※ECナビはPeXの姉妹サイトです。)今日読んだニュースが実はお小遣いになるとしたら、ちょっと嬉しいですよね。

ポイントの貯め方はニュースを読む以外にも、アンケート回答や日々のネットショッピングなど多数あるので、好きな貯め方でOK!無料で登録できてすぐに利用できます。貯まったポイントはPeXを通じて現金やAmazonギフトカードなどに交換できます。

運営実績も15年以上!700万人以上の方がポイントを貯めています。毎日好きなニュースを読んでお小遣いを貯めてみませんか?

簡単無料登録はこちらYOUの気持ち聞かせてよ!

| いいね |  |

|

|---|---|---|

| ムカムカ |  |

|

| 悲しい |  |

|

| ふ〜ん |  |